富途证券:不到一年股价涨幅超100%,美团做对了什么?

「农村包围城市」的思路屡试不爽,也让美团在短短十年间,在不同的领域(团购、电影票、酒店、外卖、景区门票等)都做到了后发先至。

北京时间10月10日,没有意外,股价接连上涨的美团点评,再一次创造了自己的历史最高价,并一举突破了90港元大关,朝着100港元进发。

国庆长假以来,美团就如被打了一针强心剂一般,5个交易日累计上涨12%,如果放眼整个2019年,自从1月创下历史新低40.25港元后,美团点评今年的涨幅超过了100%。

行情来源:富途证券(美团19年股价走势)

目前,美团市值超过5100亿港元(超过650亿美元),仅次于阿里巴巴和腾讯,彻底坐稳国内第三大已上市互联网公司。

曾经的质疑:外卖送的越多亏得越多,美团能盈利吗?

美团刚上市时,市场充满对美团尤其是美团外卖商业模式的质疑。美团股价也从发行价69港元持续下跌至40港元左右。

行情来源:富途证券(美团18年上市后股价走势)

质疑主要来自两方面:

一是盈利问题——骑手成本严重侵蚀外卖业务毛利率。

互联网平台本来具有规模经济效应,动辄70%以上的毛利率比比皆是,但是美团去年毛利率为23.2%,外卖业务毛利率仅有13.8%,而到店业务毛利率为89%,最主要的原因就是骑手成本过高,且为刚需,而每名骑手配送时覆盖的范围其实是有限的,所以要覆盖更大的范围就必须雇佣更多的骑手,再加上人工每年都在上涨,这就是规模不经济了。

二是竞争问题——来自阿里巴巴旗下饿了么的强大竞争。

应当说,彼时在美团让人看不到盈利前景的情况下,竞争问题成为压死骆驼的最后一根稻草,因为竞争对手其实是饿了么,背后的阿里巴巴,那个时候饿了么市场份额是32.2%,美团是58.6%。

2018年4月阿里巴巴联合蚂蚁金服以 95 亿美元完成了对外卖平台饿了么的全资收购。8 月阿里在公布第一季度财报中宣布设立本地生活服务的控股公司,将口碑和饿了么进行整合。阿里、软银计划向该控股公司投资 30 亿美元,对应估值约 250 亿美元。

竞争的存在将在长期影响美团的盈利能力,通过配送费、提点率、激励费用(用户补贴)等的竞争,压制美团变现率的提升。

所以,2018年的美团给市场的印象是难以盈利且面对饿了么强大的竞争,自然在去年9月份上市以后,股价就迎来了漫漫长跌路。

美团是如何逆袭的?

行情来源:富途证券(美团19年Q2财报后股价走势)

然而,即便是在各种竞争压力下,美团还是以强劲的业绩顽强的证明了自己的实力,尤其是19Q2公司业绩单季度首次经调整盈利14.92亿(去年同期亏损77亿元),盈利大超市场预期,美团股价当天大涨8.86%。

美团居然盈利了,那么我们再来看下,19Q2业绩超预期在哪?

其中包括打车在内的美团新业务及其他分部的二季度收入由2018年同期的25亿元增长85.1%至46亿元,整体毛利达到4.2亿元,由负转正。单车业务运营效率大幅提升,经营亏损同比、环比均大幅收窄。这主要由于摩拜单车折旧基本在去年完成,今年Q2摊销大幅减少,此外,打车业务由「自营平台」转向「聚合模式」,亏损极大的减少。

新业务亏损减少其实可以预期到,超预期主要来自外卖业务数据。

美团外卖业务经营情况

美团第二季度餐饮外卖业务总交易金额增长36.5%至931亿元,营业收入128亿元,毛利实现翻番增长,并首次实现经调整运营利润转正,主要由于外卖业务的毛利率快速上升,而此前市场预期2020年外卖业务才会实现盈亏平衡。

美团外卖业务经营情况

外卖业务的超预期,原因有以下几点:

1、订单密度上升带来的规模效应。

2、广告营收占比提升(广告毛利率为85%,外卖的毛利率14%)。

3、商家端提成比例有所上升。

外卖业务毛利率的上升带动美团整体毛利率从上个季度的26.4%攀升到19Q2的35%,同时费用率同样得到全面控制,其中销售及营销开支占总收入的百分比由2018年同期的25.7%降至18.3%。

业绩数据展示的是今天的「果」,背后「因」的种子其实早已种下。

1、赛道——选择大于努力。

生活服务行业,包括食品消费、酒店预订、旅游相关服务、交通服务和其他服务等,行业规模 18.4 万亿,线上规模 2.7 万亿,万亿级的市场,未来是行业规模与在线渗透率双升的趋势。

美团选择这样一条「人与服务」的赛道,成功避开了BAT,社交、电商和搜索的竞争,同时「人与服务」的赛道市场规模和天花板都很高,不亚于BAT所在行业,是能够诞生千亿美元市值企业的赛道。

拿餐饮行业来说,其中最重要的元素:坪效。提高坪效的最好方法?外卖!

在美国,外卖是各大连锁餐饮收入比重很大的一块(肯德基在美国超过60%的收入都是来自外卖)。由于海外第三方外卖平台并不发达,都是连锁餐饮自己开发外卖送餐服务。包括麦当劳、肯德基、必胜客等都有自己的强大外送服务团队。

在中国,由于城市人口密度更高,移动互联网的普及,加上成本较低的助动车外送服务,在海外许多国家都没有类似的交通工具(美国外卖基本上都是开车送),导致这个市场会比海外更大,龙头企业也会享受更高的市值。

那么我们回到关于美团盈利能力质疑的问题,此前市场认为外卖骑手成本过高,导致规模不经济,但是忽略了中国人口密度高,居住集中化的趋势,带来的订单密度上升(订单密度指的是,比如一个骑手此前一趟只能送一单,现在可以送2-3单),订单密度带来的规模效应越来越明显。比如美团外卖19Q2毛利比去年同期增长14.5亿元,其中订单密度带来的增长就有近8.8亿。

2、「高频打低频」的商业逻辑

一纵:在餐饮这个领域垂直做纵深,把底盘做厚实。不仅有前端的顺势爆发,还要储备后端的蓄势,不断地强化对这个产业的控制力。

一横:生活服务类业务的横向展开,核心逻辑是「高频打低频」。外卖作为头部是极其高频的,美团最极致的用户一个月会点二十几次外卖。有这样高频的业务带动,就可以形成流量分发,分发到电影票、酒店、门票、娱乐这些领域。

通过聚焦「Food+Platform」战略,美团相比其他独立APP,如饿了么,具有更低的流量成本,能够在多个层面对用户需求进行捕捉,不断培养和强化用户的使用习惯。

这种平台战略+低流量/获客成本,让美团能够在激烈的竞争中保持自己的竞争力(价格补贴作为行业早期获客的一种阶段性营销手段,在行业发展成熟阶段,在用户的使用习惯和对平台的忠诚度均更为成熟时,补贴的边际效用递减)。

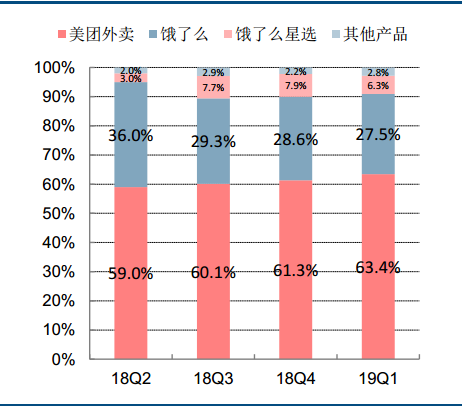

根据 Trustdata 数据显示,当前中国餐饮外卖行业的领导者是美团点评,美团外卖的市场份额从2015 年的31.7%增至 2019 年 Q1 的 63.4%,持续挤压饿了么和其他外卖平台的生存空间。饿了么及饿了么星选占据剩余的大部分市场,整个市场基本被两家头部企业瓜分,尾部企业将逐步退出市场。

事实证明,竞争没有给美团带来很大困难,反而其市场份额继续扩大。

资料来源:Trustdata,中信建投

3、管理层执行力

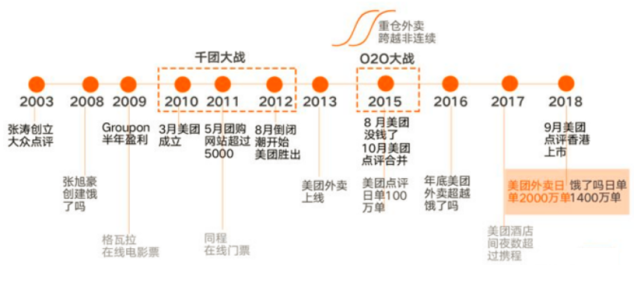

团购是一件低毛利的事情,开始时竞争壁垒不高,也就有了当年的「千团大战」,美团经历过的「千团大战」的惨烈厮杀,最后只有美团还活着,这本是就是一件不容易的成就。就像团购毛利率不高,但是要能够把规模做得非常大,服务非常多的人,这个过程就是一件竞争壁垒非常高的事情,非常考验管理层的运营、决策和执行能力。

例如美团做团购业务,之所以脱颖而出,不是因为砸钱,而是着重发展二、三线城市市场,在红海之中抢蓝海,不做实物电商、不做线下广告;大量采购线上流量,抓住移动互联网红利,优化用户体验。

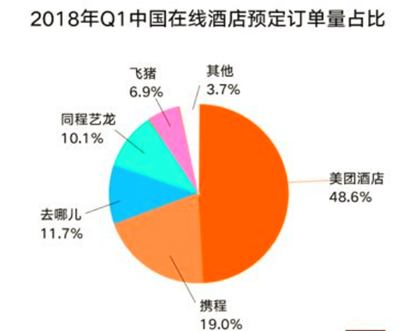

同样的思路用在酒店业务,就是做携程没有覆盖的业务(商旅人群以外),起初围绕医院和大学这几类特定的小商圈,满足本地住宿的需求。

富途证券表示,可见,这种「农村包围城市」的思路屡试不爽,也让美团在短短十年间,在不同的领域(团购、电影票、酒店、外卖、景区门票等)都做到了后发先至。

昨日的因,今天的果。简单的事情,只要能坚持,就可能开花结果,正如王兴将亚马逊奉行的长期主义视为圭臬,从长远考虑公司的未来,非常简单明了,但很少公司能够做到。

声明:登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

扫码或搜索 "JPMMedia"

关注金评媒微信公众号