复盘完这30家预警平台,我们总结出这5条避雷法则!

01

最近整个行业都动荡不安。

在跟投君眼里,这本来就是良币驱逐劣币的过程,但由于过程暴露的问题太多太集中,造成了投资者恐慌性出逃。

这种情况,甚至已经影响到了那些在踏实做业务的平台。

在这个敏感时期,可能一个负面就能把好好的平台搞得资金大规模流出,业务发展不了,运营成本又居高不下,借款人故意逾期不还,最终平台不得不清盘。

如果是真正的P2P平台,他最终的结局可能就是良性清盘,平台正常催收,借款人到期还款后,投资人正常回款。

个人可能出现坏账的情况,但正常坏账率至多到10%左右,绝大部分的投资人都能拿回本金。

但如果是披着“P2P”外壳的非法集资,但最终结局可能就不是清盘那么简单。

目前,跟投君可以很明确告知各位投友,目前暴雷和跑路的平台,99%都不是真正的P2P。

那些自融,发假标,用壳借款的平台,都已经触碰到《网贷824监管细则》里面的13条红线,不能算是真正的P2P。

但金融的风险永远是滞后的,可能当问题爆发时候,我们才能看清楚究竟里面发生了什么事情。

投资者蒙受损失的一个核心原因就是:信息不对称。

投资人因为利益使然或者其他原因,盲目上车,只看到平台的“面子”,却没有办法看到平台的“里子”。

比如,投之家事件,直到目前为止,我们都未能弄清楚究竟谁是实际控股人;

再比如多多理财暴雷事件,直到事件爆发了,我们才知道背后的实际控制人居然是投融家的李振军。

在风险爆发前,很多投资人都不意愿平台接受质疑和负面。

作为一名投资人,跟投君也明白,这个过程一定会伤害到一些在车上的投资者的利益,但是及时提示风险和理性分析,也是推动行业向前发展的方式之一。

当然,提示风险要适度和真实,而且理性分析也必不可少。

在这个时期,更加客观,全面地报道平台的资讯,实事求是地让投资者看到平台的信息,才是真正的传播正能量。

行业的信心已经跌到冰点了,唯有坦诚相对,才是挽回投资者信心的王道。

像唐小僧,联璧金融这种打着P2P旗号,混进P2P行业的害群之马,利用虚假信息欺骗投资者的平台是无论如何都必须预警。

我们也有责任让投友看清楚这些平台,然后远离,让这些劣币尽快的退出市场,还网贷行业一片安宁。

这也是预警名单的真正意义。

02

距离上一次更新预警名单,已经1个多月了。很多投友都在问:“7月份的预警名单什么时候更新?”

在这里先和大家说明一下:本期暂时不新增平台,只复盘上期到今天为止,预警名单上面的新增暴雷平台。

为何不更新的原因,跟投君在下面会作出解释。

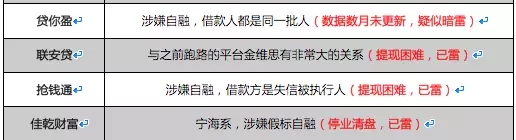

在上个月,我们合计预警命中30家问题平台,分别如下:

(上个月跟投预警名单命中平台列表)

经过确认和复盘,「互金跟投预警名单」已经连续10个月提前命中问题平台,合计70家问题平台,其中大部分为跑路或者失联平台。

目前,预警名单命中率已经高达56%!(预警125家平台,命中70家。)

由于本期命中平台实在太多,跟投君不打算一一給大家复盘,跟投君综合以上这些近期暴雷的预警平台,总结出以下几个共性:

01

2016年8月24日之后上线的平台,相对而言,存在较大的道德风险。

从目前的政策来看,2016年8月24日之后成立的新平台,很有可能是过不了第一批备案。

正常的从业者更加明白这个政策问题,因此,就算还想在这个领域创业,更好的办法可以选择入股和接手小平台。

以狐小狸理财为例,平台宣称2017年5月上线,平台上线后,持续高返,而且被曝光和失联平台有密切关联(为同一家公司运营),加上上线时间属于顶风作案,因此给出预警的评级。

平台已经于7月23日宣布分3年清盘。

除此之外,跟投君也注意到上个月的暴雷数据,6月份有超过40%的暴雷平台成立时间为2016年8月24日后。

所以,建议投友们看到平台是2016年8月24日上线的,要更加留心和注意。

02

国资背景曾经是平台增信的一大法宝,但是自从国资四大邪教浮出水面,以及越来越多宣称有国资背景平台暴雷之后,我们才明白原来“国资背景”是可以买卖的。

拿一点金库和掌悦理财为例,两家平台实际为同一个大股东,其中股东有实际控制权,但是背后实质牵扯到同一个国资系。

出于敏感信息的考虑,跟投君就不指名是什么国资背景了。其实只要细心一点利用企查查等工具就可以查到背后的真实控股方了。

当大家发现一个完全不搭边的国资例如,粮库,XX协会之类跟金融完全不搭边的国资背景占股平台,甚至还能查到其旗下投资了不止一家平台,那么这个国资背景就有很大买卖背景的嫌疑了。

当看到平台大肆宣传自己是国资背景,但是背后却有这种买卖国资嫌疑的平台,大家也要小心了。

当然,跟投君也要为真国资平台正名,据跟投君了解,还有非常多的真国资平台,在踏踏实实地经营平台,而且这些真国资平台发展还非常稳健。

03

投融两兄弟——投融家,长富理财(萌小新),一直以高返吸引融资,长期下来运营压力非常大,但是平台宣称有香港上市公司作为背景,高利率+背景的模式吸引了不少投资者。

但事实上,平台宣称的这个上市背景其实只是香港的仙股。仙股其实就是股价为1元以下的股票,市值和交易量也非常低。

像这样的港股,虽然确实挂着“香港上市公司”之名,但基本没有多少实力,壳也没有多少价值。

另外,大家在查看那些有上市背景的平台的时候,可以查一下那个上市公司的股价,背景等。

一旦发现股价下挫,或者长年亏损,大家还是远离比较好。

这类型上市股东别说给平台兜底了,甚至可能反过来吸平台的血。

04

自融的危害性已经多次提示,跟投君就不多说了。

其实假标的本质也是自融,平台如果不是想把钱放进自己的口袋,为什么要发一个虚假信息的标呢?

只是道高一尺魔高一丈,在自媒体不断曝光之下,平台已经越来越聪明,已经学会把那些明显假标的信息修改了。

但是假的真不了,而且部分平台的自融手段实在是不走心,以贷你盈为例,能够看到,标的信息披露最终都是流向同一个借款人的。

而诸如那些企业大标的平台,通过企查查等工具一查,也是发现资金流向有所关联的平台。

一旦发现这种平台也是一律远离。

05

使用壳借款,可以说假标的一种形式。

使用壳借款的标的,一般为企业贷。像这种壳借款,无论是借款企业信息,还是营业执照,基本都是真实的,借款企业的法人或股东和平台也没有找到太多关系。

像这种壳借款,一般会有以下几个特点:

1.借款金额基本都是统一的100万;

2.借款企业可能在借款前会进行股东变更

3.借款企业可能有老赖行为

当然,并不是说符合这3个条件的企业贷,就必定有问题。因为就算是壳借款,正常的借款材料和借款合同还是有的。

真正的企业贷,更重要的是考察企业流水,更加严格些还有审核日常经营里面购买原材料的清单和打款记录。

但一般的平台,披露企业贷的信息都有限,仅披露一些营业执照,借款合同等,还打满马赛克。

对于这种以壳借款的企业贷,可以说防不胜防。

03

到目前为止,跟投的预警名单的命中率至今为止已经高达56%,可以预计这个数字还会继续攀升。

可能大家会有疑问:“既然命中率这么高,为什么这期不再新增预警平台呢?”

跟投君也在这里向大家解释一下:

1.考虑到大环境的因素

最近的P2P行业,不用跟投君再做太多的说明了。

目前,投资人的心理承受能力已经非常脆弱,整个行业资金流出非常严重,别说问题平台,甚至部分一线平台,资金都是在不断流出。

另外,所有的预警平台全为跟投平台库的观望平台,已经做过一定的风险提醒。

在投资人恐慌性出逃的情况下,再做预警意义已经不大,因此本期的预警名单决定不再新增平台。

2.计划升级预警名单,平台库,跟投优选

这次雷潮,影响的程度之广,前所未有。

无论是门户网站的评级,还是像跟投这样的自媒体测评,基本都出现错判情况。

这也从侧面反映了P2P这种理财产品的风险之高,特别是在行业出现系统性风险时候,很多问题都会集中爆发,甚至出现连锁反应。

虽然出现了问题,但这并不能全盘否定我们的努力,更不能阻止我们前进的脚步。

如果连我们都不能挺住,那普通投资人只会更加不知所措。

经过这轮雷潮,为了更好帮助投资人提高风险识别能力,作出正确的投资决策,跟投决定对原有的三个核心板块:平台库,预警名单,跟投优选进行全面迭代升级。

目前,各个板块的升级还在持续推进中,相信很快就能和大家见面。

投资是一个不断学习和升级的过程,因此我们也希望一次次地迭代更新,让大家更有能力辨别风险,作出正确的投资决策。

这一路走来,其实都异常艰辛。

跟投先站起来了,我们还要把更多的人扶起来。

本文来自【互金跟投】

(以上文字仅代表作者个人观点,并不代表金评媒立场)

扫码或搜索 "JPMMedia"

关注金评媒微信公众号