货基“T+0”快赎限额1万:集中度持续下降,银行理财趁机抢客

6月1日,《关于进一步规范货币市场基金互联网销售、赎回相关服务的指导意见》正式施行。新开展的“T+0赎回提现业务”,要按照意见严格执行相关规定。而对于存量“T+0赎回提现业务”,则给予一个月的宽限期。

随着7月1日最后期限的临近,基金公司、基金销售方均已基本完成相关整改工作。针对货基“T+0”快赎限额1万元的规定,银行理财产品开始趁机揽客,个别银行旗下的现金理财产品在规定时间里可实现“T+0”快速赎回。

公募及销售渠道火速调整

2018年5月30日,中国证监会与央行联合发布了《关于进一步规范货币市场基金互联网销售、赎回相关服务的指导意见》(以下简称《意见》),并于6月1日起施行。《意见》对基金管理人、基金销售机构,以及非银行支付机构的业务范围作出明确界定,同时在允许“T+0赎回提现”的情况下,对额度、垫资、宣传推介进行限制。

《意见》规定,单个投资者在单个销售渠道持有的单只货基单个自然日的“T+0赎回提现”金额上限是1万元。

自6月1日起,新开展的“T+0赎回提现业务”按照上述要求执行。自2018年7月1日起,对于存量的“T+0赎回提现业务”,相关机构应当按照上述要求完成规范整改。

随着7月1日到期日的临近,近日,银华、广发、易方达、工银瑞信等多家公募旗下的货基纷纷做出调整,以适应新的监管规定。不过货基份额的普通赎回业务不受影响。

值得注意的是,各家公司对“单个基金账户在单个销售渠道单日快速赎回笔数累计上限”的规定却不尽相同,如银华基金的上限是10笔,而新华基金则为5笔。

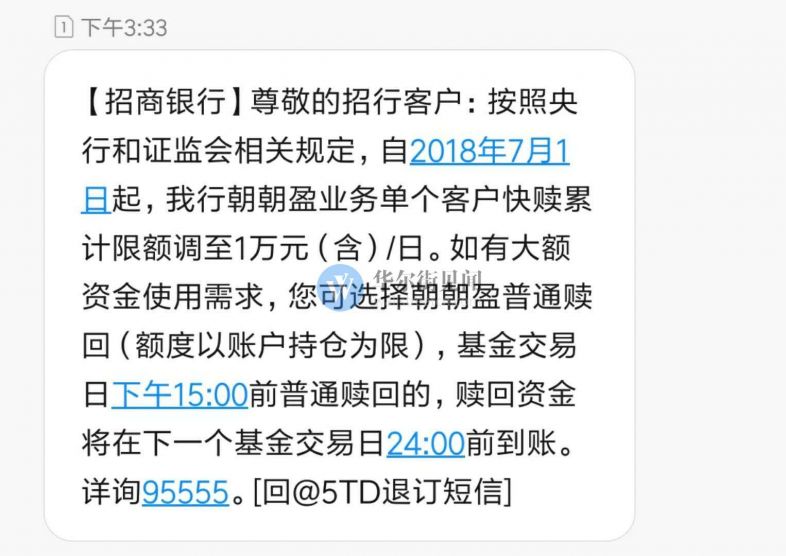

除基金公司外,各大货基代销平台也陆续做出调整。在银行端,招行朝朝盈业务(对接货币基金)单个客户快赎累计限额调至1万元/日。

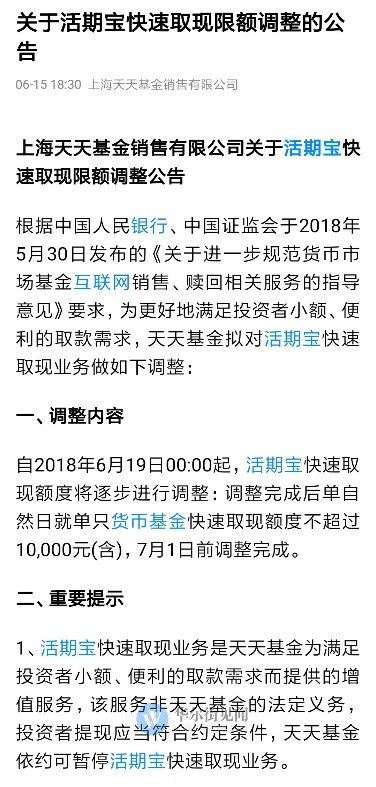

在第三方代销平台端,自6月19日0点起,天天基金网的活期宝(对接多家公募旗下货基)快速取现额度将逐步进行调整,调整完成后单自然日就单只货基快速取现额度不超过1万元,7月1日前调整完成。

银行理财趁机“抢客”

伴随着“T+0”赎回限额规定的落地,货基面对的短期流动性压力或将减小,是不是意味着货基配置的资产中,低收益、高流动性资产的占比将会下降,从而提高货基收益率呢?

天弘基金向华尔街见闻表示:“为应对投资者赎回,货基一般会配置较多流动性好但收益较低的资产,比如存款。虽然理论上存在上述说法的可能性,但从基金经理的操作上,应该还是以保证流动性为第一目标,不会去追求微小的收益差别。因此‘T+0’限额规定对货基收益的影响基本可以忽略不计。”

华尔街见闻了解到,此次“限额监管”旨在防范货基出现流动性风险。这一规定已经给理财市场带来了一些变化。

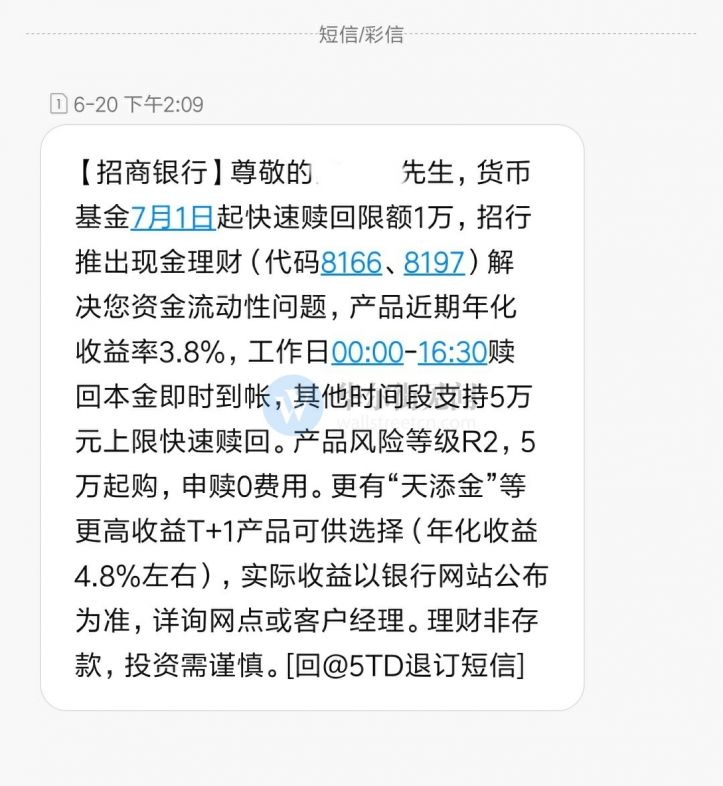

银行借此机会开始“抢客”。近日,招行通过短信通知客户,招行推出现金理财解决资金流动性问题,产品近期年化收益率3.8%,工作日0点0分至16点30分,赎回本金即时到账,其他时间段支持5万元上限快速赎回。

华尔街见闻查询到,上述两款招商银行旗下现金理财产品分别是人民币日日盈、朝招金(多元进取型),这两款产品起购金额均为5万元,最新上日年化收益率分别为3.72%、3.80%。

华尔街见闻实地走访多家银行营业部,理财经理均表示,银行理财均是到期兑付产品,中途无法赎回,且目前的银行理财产品多为“T+1”产品。

某公募人士表示,银行对基金公司一直是既合作、又防御的态度,银行代销基金公司的货基,但是货基又挤压了银行理财的空间,因此在银行理财和货基之间,银行当然会首推银行理财。

此外,受新规影响,也有市场人士反映,大型货基的规模或因此出现萎缩,部分资金将涌入其他货基,这给此前货基规模并未壮大的基金公司带来了发展机遇。对此说法,某公募电商部总经理向华尔街见闻表示:“对这些基金公司而言,算是一个机会,但影响不是特别大。”

总体上,“T+0”快速赎回限额1万带来的影响相对有限。深圳某公募人士向华尔街见闻表示:“公司旗下一只货币基金,人均持有量1.72万元,90%赎回都在1万元以下。因此新规对投资者影响不大。”即便如余额宝这样的巨无霸货基,人均持有金额也仅为3000多元,影响有限。

货基或告别高速增长

对于货基的监管早在去年就已经开始。2017年10月1日,《公开募集开放式证券投资基金流动性风险管理规定》正式开始执行。随后,货基发行量骤减。与此同时,市值法货基也开始面世。随着监管的逐步推进,货基可能告别高速增长阶段。

东方证券研报分析称,对货币基金的监管是一种国际共识,其紧迫性和必要性在于:

第一,流动性错配后的排兑风险:货基吸收高流动性资金,配置短期国债、同业存单等流动性相对较低的资产,存在挤兑风险。另外,摊余成本法“后赎回者为先赎回者承担损失”的特点进一步提高了“钱荒”时的挤兑可能;

第二,货币基金一定程度上挤压银行负债端空间,加剧了资金空转,不利于实体经济融资;

第三,由于货币基金实行T+1清算制度,赎回与清算不可能真正“T+0”,其实现依赖于垫付机制,在强监管的背景下很难持续。在垫付模式下,一方面机构难以应对集中赎回,另一方面,垫付模式存在一定的刚性兑付意味。

展望后监管时期货基的发展前景,东方证券研报分析称:

第一,大型货币基金的规模、资产配置将受到更严格的监管。大型货基增配低风险资产的倾向会更明显,因此收益率会出现下滑,中型货基或更有优势;

第二,受赎回新政影响,整体货币基金的集中度将继续下降。赎回提现的限制针对的是“在单个销售渠道持有的单只货币市场基金”,因此如果持有更多货币基金,则单人单日的提现金额就可以扩大;

第三,部分货基采取市值法计量。在后续的监管中,要求所有货币基金“一刀切”采用市值法并不现实,更有可能按照计量方法对货基进行分类,其中市值法货基将在投资范围、收益率方面享有一定优势;

第四,随着货基收益率的降低,以银行结构性存款、券商保本收益凭证为代表的产品可能进一步扩张,但需关注监管动向。通过将一部分资金投入到低风险资产,另一部分资金投入金融衍生品,结构性存款和收益凭证可以实现100%或稍低的保本比例。

来源: 苏宏波

扫码或搜索 "JPMMedia"

关注金评媒微信公众号