海外巨头加速抢滩,大资管行业亟待转型

金评媒(http://www.jpm.cn)编者按:放眼国际领先银行,资产管理业务的股本回报率(ROE)普遍在20%以上,远高于银行业平均水平,同时其管理费模式带来了稳定的收入,并能护航银行穿越经济周期。

一面是中国“大资管”遭遇强监管,一面是金融开放下,贝莱德、Vanguard、瑞银、富达、摩根等海外巨头加速抢滩庞大的中国市场,纷纷争取私募牌照或公募控股。随着资管新规落地,中国的“大资管”尤其是体量巨大的银行系资管转型刻不容缓。

除了净值化转型、去通道、去嵌套等不可逆的趋势,人才培养、核心竞争力的提升、投研能力的加强都是竖在银行系资管面前必须逾越的坎。“以国际领先的银行系资管公司为例,其资管业务的成本收入比一般都超过70%,主要投入集中在投研团队和科技建设。但是,国内银行对资管部门的投入普遍不足,对比国内目前管理资产规模超过2000亿元的基金公司,员工基本都在400人以上,而中国多数银行资产管理部只有几十人,亟待加大投入。”麦肯锡全球资深董事合伙人曲向军对第一财经记者表示。

其实,银行资管业务对于银行具有重大战略价值。放眼国际领先银行,资产管理业务的股本回报率(ROE)普遍在20%以上,远高于银行业平均水平,同时其管理费模式带来了稳定的收入,并能护航银行穿越经济周期。

除了内部转型的需求,外部的压力也并非不存在。第一财经此前报道,富达、瑞银、安本等欧美资管巨头去年以来已经成立外商独资企业(WFOE),并发行了多只投资于中国内地的股、债产品。此外,全球最大公募基金Vanguard董事总经理林晓东此前也对记者表示,谋求公募牌照是公司的目标。

银行资管亟待转型

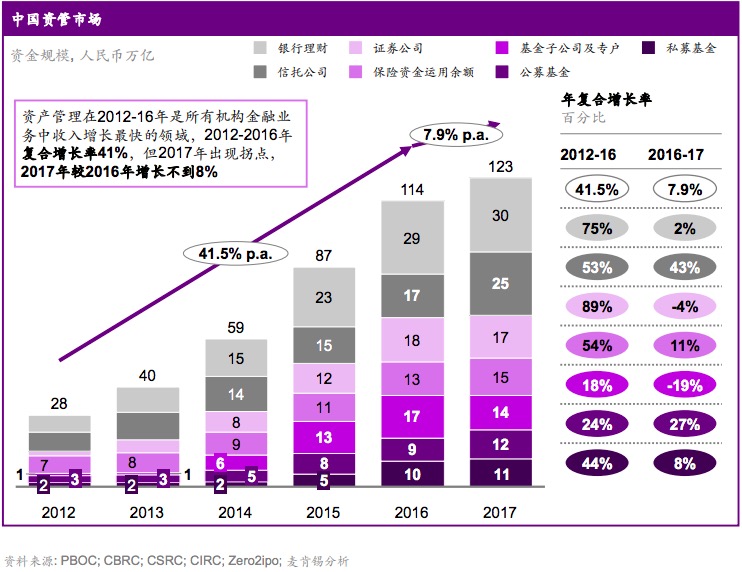

2012年开始,中国的资管市场度过了黄金五年。2012-2016年管理资产规模年复合增长率高达42%。其中银行理财更是增长的核心驱动力,同期复合增长率高达75%。但这一波建立在“监管套利、多层嵌套、隐性刚兑”的快速增长模式暗藏着不可低估的系统风险,不可持续。

进入2017年,以“破刚兑、控分级、降杠杆、提门槛、禁资金池、除嵌套、去通道”七大关键词为核心的资管新政陆续出台,大资管市场突然急刹车,年增速下滑到8%以内。其中,银行资管的下滑更为明显。截至2017年底,理财产品存续余额29.54万亿元,较年初仅增加0.49万亿元,比2016年少增5.06万亿元;同比增长2%,增速较2016年同期下降21.94个百分点。

“保本理财产品叫停对于依靠保本拉动负债增长的小银行造成了不小的压力,而监管倡导的产品净值化转型对有投研能力的银行来说是一种优势。近期净值化理财产品的销售情况已经超出预期。”南京银行资管部总经理戴娟接受记者专访时表示。

她也表示,下一步需要银行继续强化投研能力,加大对信用债的配置,权益类投资则可以继续通过FOF等方式来进行。此外,对于有能力设立资管子公司的银行而言,资管子公司将给予银行资管的发展带来更多的机会,同时也符合去通道的监管导向。

在当前的监管导向下,麦肯锡预计信托、证券和基金子公司的通道业务将加速萎缩,而银行资管由于其对传统预期收益型理财产品的重大依赖,将面临最大的转型压力。

高投入换高回报

然而,资产管理是典型的高投入、高回报业务,转型也非一蹴而就。

曲向军对记者举例称,以摩根大通为例,2016年整个资管公司有员工2万人,其中将近1000人在分析、组合管理和市场策略岗位。全行有20多万员工,5万员工专职做IT和大数据,占比为17%左右,资管占了其10%左右的收入。而国内一家股份制银行,全行几万名员工,资管部门100人不到,却管理着上万亿资产。此外,摩根大通董事总经理级别平均在职年限15年,人才流失率只有5%,是通过市场化的薪酬机制把他们留下的。而投入、人员、市场化机制、风控等方面国内银行都很薄弱。

除了投入不足外,中国银行理财也存在其他症结。麦肯锡全球董事合伙人周宁人对记者称,国内多以产品销售为导向,客户流失率高,合规风险突出。而且大多数国内银行理财经理配置不足,所谓的贵宾客户专属理财经理往往一个人需要服务800-1000个客户,而国外领先银行一名理财经理一般服务200以下名客户。

对于转型方向,除了加大人员投入外,曲向军还对记者表示,首先要建立全市场投资能力。固定收益市场是银行资管的传统大本营,国内银行须进一步强化自身在债券和非标领域的优势,驱动债券投资从持有到期为主向交易型、策略型模式转型。同时,通过委外和自建团队多种模式布局权益类资产、外汇资产、商品类资产和另类投资领域。

其次,打造拳头产品也是差异化竞争的基础。早前国内银行理财市场同质化竞争严重,导致机构间往往陷入恶性收益率竞争中。然而,全球领先资管机构都有王牌资产类别和投资策略。例如,摩根大通在主题化投资管理领域独树一帜,太平洋投资被称为债券之王,Vanguard的低成本ETF基金获得巴菲特的亲自推荐。

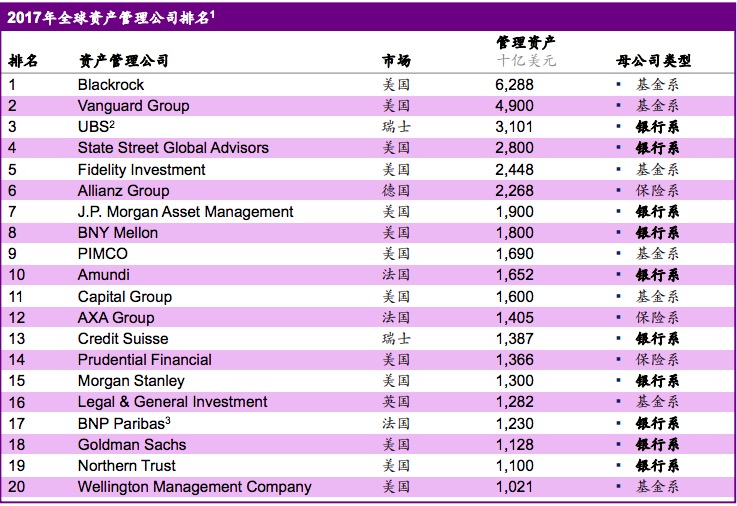

其实, 2017年全球资管公司排名中,银行系资管占据半壁江山(例如瑞银、摩根资管、道富、Amundi、瑞信等),银行的客户、网络优势都将付能其资管业务,对中国银行业而言,转型也是机遇所在。

海外巨头抢滩中国市场

除了内部压力,中国资管机构也面临全球领先资管公司的竞争。海外的资管巨头对中国巨大的资管市场布局已久。眼下,外资资管机构正在从一个小众群体逐步发展成一个“生态圈”。

目前,已有多家外资巨头设立WFOE并发行私募产品。WFOE即境内设立、境内募集、境内投资,不涉及跨境资本流动。截至目前,外资WFOE已中国内地发行了多只基金产品,其中富达发行了三支产品(两债一股)、瑞银资管发型了两支(一债一股)、英仕曼集团推出了一只商品量化对冲产品,英国最大资管公司安本标准投资管理上周也发行了其首只境内私募A股基金。

此外,第一财经记者也获悉,香港惠理基金、贝莱德等也将在今年上半年发行股票型基金。而去年设立WFOE的Vanguard则瞄准了中国公募市场。林晓东对记者表示,“Vanguard希望与中国内地机构合作,设计更多适合内地投资者的A股公募基金产品。”

更值得注意的是,5月以来,瑞银、野村和摩根大通相继宣布已向中国证监会提交了设立外商投资证券公司的申请材料,拟持股51%。这意味着,外资将控股合资券商,而不只是参股。

从中国现有的合资券商来看,近年来的发展现状并不尽如人意,业务范围多有限制,合资券商也受监管不确定、文化理念差异等因素影响,部分无法实现既定的计划。除了中金、瑞银是全牌照合资券商之外,瑞信方正可在深圳前海开展经纪业务,其他合资券商如中德、东方花旗等都只能专注投行业务。也有观点认为,在破除外资持股比例和业务范围的双重限制后,未来合资券商的战略定位、展业模式和经营管理等方面的分歧和矛盾有望化解。

(编辑:杨少康)

来源: 第一财经 周艾琳

扫码或搜索 "JPMMedia"

关注金评媒微信公众号