上市公司扎堆“爆雷”,信用债首当其冲,民企为何成为今年信用事件重灾区

信用风险频发,信用债行情走弱。

近期频发的信用事件使得投资者对信用风险的担忧日益加剧。年初以来曝出的信用事件中不乏中城建、丹东港、川煤等老面孔,也有富贵鸟、神雾环保等首次违约的“市场新人”。进入5月份,违约风险开始密集蔓延至上市公司,中安消、凯迪生态、盾安集团也开始陆续爆出债务危机。

一般来说,信用债行情的走势与流动性情况更为相关,违约风险相对可控时信用风险对信用债市场整体走势影响并不大,但18年以来信用事件发生的频率越来越快,从某种程度上已经开始对信用债市场的行情形成制约。

据我们观察,主要体现在以下两点:

(1)无视整体收益率下行,交易所高收益债规模逆势增长。相比较于17年12月份,当前信用债收益率已经出现了明显下行,对于不愿参与长端利率债的投资者来说,高等级信用债更是一度成为众人哄抢的品种。

但是从交易所高收益债的角度来看,却是另外一番风景。17年12月份交易所债券中收益率高于8%的信用债余额总计约1677亿元,而近期这一数据攀升至2129亿元。高等级信用债市场的火热与高收益市场的冷清形成鲜明对比。

(2)信用债低评级表现不及高评级。一般来说,在牛市或者熊市反弹中,评级利差往往会趋于压缩,低评级债券会体现出更大的弹性。去年5-7月份的熊市反弹就是如此,期间3年期高等级收益率下行50-60bp,而低评级收益率大幅下行70-90bp。

过去几个月的上涨行情中,3年期高等级信用债下行90bp左右,而对应期限低评级下行幅度仅为40-80bp。低评级的表现明显受到了信用风险的压制,收益率下行空间受到较大阻力。

年初以来的信用债市场,民企依然是信用事件重灾区,为何民企信用事件会此起彼伏?

这得从决定企业流动性以及违约风险的四点因素说起,分别是企业内部盈利现金流、外部融资现金流、资产负债表静态流动性和外部支持,发行人最终走向违约一定是这四道屏障均被打破。从这四点来看,18年民企内部现金流小幅好转,但外部现金流继续收缩,资产厚度及外部支持偏弱导致其信用风险依然居高不下。

(1)盈利小幅好转,但积重难返。上市公司整体一季度净利润增速从17年的33.2%下滑至28.9%,但是民营上市公司净利润增速却从去年的13.9%上升至27.8%。18年在PPI回落CPI回升的大背景下产业链利润开始向民营企业较为集中的中下游转移,民企也因此而受益。

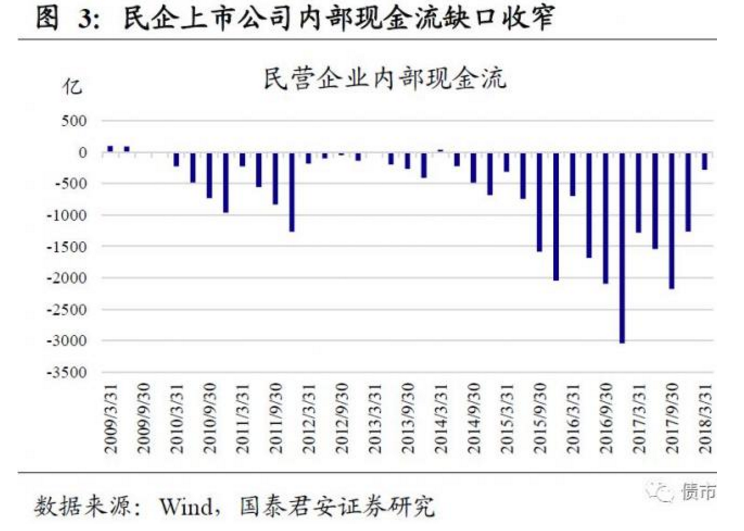

盈利的好转带动经营性净现金流好转,同时企业的投资性净现金流同比下滑的程度也开始收窄,综合来说,上市公司中民营企业的内部现金流缺口已经下降至-284亿元,相比较与17年一季度-1285亿元的缺口同比回升约1000亿左右。从这点来看,18年以来民营企业的内部现金流是在边际好转的。

但内部现金流短期好转并不代表信用资质的改善。一方面是从绝对增速水平来看,一季度民企盈利增速依然处于16年以来的低位;另一方面,盈利好转传导至现金流乃至整个资产负债表的好转并非一朝一夕之功,一个季度盈利的好转也不会立马体现到企业偿债能力的好转上去。因此,民企的内部现金流能否继续好转乃至传导到信用资质的改善仍然需要观察。

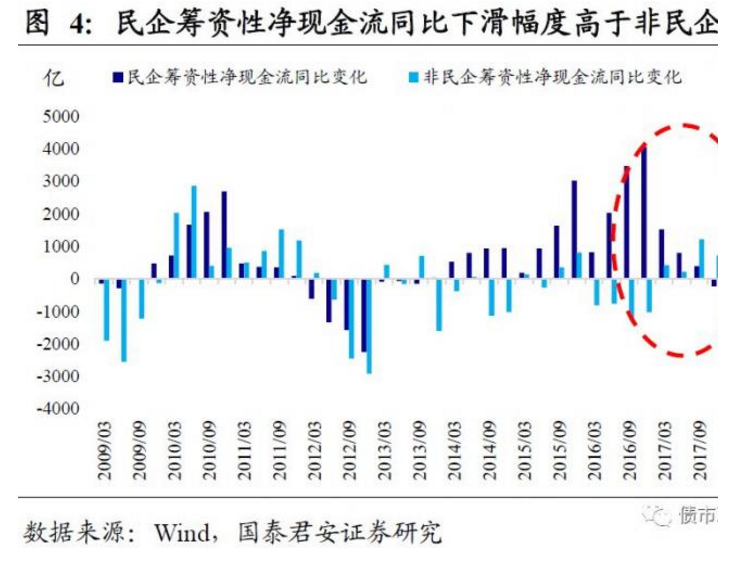

(2)外部现金流的大幅恶化成为主导信用风险的主要因素。虽然民营企业的内部现金流边际好转,但内部现金流缺口仍然存在,尚未对整体现金流形成正面贡献,而此时民企外部现金流的加速恶化成为压死骆驼的最后一根稻草。

数据显示,18Q1上市民企筹资性净现金流为2394亿元,同比大幅下滑1269亿元,而上市公司整体同比下滑仅1500亿左右,民企贡献了其中的大部分。由此来看,在监管落地、融资收缩的大环境下,外部融资本就脆弱的民企受到的负面影响更大,即使内部现金流一季度小幅回暖,但依然无法有效对冲外部现金流的恶化趋势,最终民企的现金流状况依然是趋于恶化的。

(3)从资产负债表静态流动性和外部支持的角度来看,民企同样占据下风。民企多处于产业链的中下游,多数行业为轻资产行业,并无太多可以质押融资或者快速变现的资产(地产行业等存货变现能力比较好的行业除外),同时受制于企业性质,除去对当地贡献较大的龙头民企之外,政府对于民企的救助意愿明显弱于国企。

因此,当民企的内部盈利现金流和外部融资现金流均走向枯竭的时候,发行人往往已经处于违约的边缘,资产变现和外部救援对于企业的支持程度往往很弱,很难使企业起死回生,尤其是在“打破刚兑”氛围越来越浓的当下,外部救援对于民企来说已经成为一种奢望。

相比较于15年产能过剩国企信用风险显著增大的年份,当前的民企违约潮与之有着明显的区别,如何防范民企的违约风险,需要从违约的源头入手。从导致违约的原因上来看,我们认为民企违约与国企违约主要有以下四点区别值得注意:

(1)无论是国企民企,绝大多数违约均是来自于经营恶化,但对于民企来说,经营恶化之后外部现金流往往也会迅速收缩,风险更快暴露。

对于周期性行业民企而言,往往是行业景气度不佳导致企业难以独善其身,此类民营发行人多数处于产能过剩行业中,如造船、化工、电器设备等,这些行业随着宏观经济下行景气度出现整体下滑,行业内企业也难以幸免。

而对于非周期性民营企业来说,行业自身不会有太大的周期性,但会由于突发事件导致经营状况突然恶化,事前往往难以预料。比如湘鄂情由于“三公消费”限制导致高端餐饮景气度显著下降,珠海中富产品需求集中度太高,主要客户的需求突然回落最终导致企业盈利持续恶化,公司原实际控制人又是财务投资者,对公司支持力度有限,最后导致公司债出现违约。

但无论是身处何种行业,民企出现信用事件之后的共同点在于外部融资比国企脆弱的多,自身经营恶化往往会导致银行快速抽压贷引发流动性危机,最终导致违约风险快速暴露。而国企往往在内部经营恶化之后,外部融资仍然能够支撑一段时间,例如煤炭行业11年之后景气度就出现了明显的回落,但信用风险集中爆发实际上是在15年。

(2)投资过于激进导致现金流入不敷出,这点在民企上往往体现的更为明显,典型案例包括圣达、蒙奈伦、雨润。

民企相比较于国企,往往更加追求利润的最大化,把企业做大做强是公司领导的终极目标,因此在投资规模和扩张战略上也显得更为激进,而往往也正是由于激进的扩张而导致公司陷入万劫不复之地。

圣达集团的案例中,公司原主业水电业务经营相对稳定,但从09年开始圣达集团开始收购制动鼓业务并持续扩张,本想以此消化公司的焦炭和生铁产量,但制动鼓业务开展之后盈利状况远不及预期,原业务中生铁和焦炭行业景气度也开始出现下滑,最后导致内部现金流出现枯竭。

蒙奈伦的案例中,公司原主营业务集中于农牧产品加工板块,虽然规模小但经营状况尚算稳定,08年之后,公司开始激进投资化肥以及房地产板块,导致投资性净现金流大幅转负,自身现金流状况急转直下,14年公司经营性净现金流转负,主营业务基本均处于停滞状态,最后导致企业发生违约。

(3)实际控制人风险,典型案例如亚邦投资、华通路桥、雨润、山水等等。

实际控制人的风险难以预测。民企的建立与发展往往与公司的实际控制人以及高管息息相关,企业成长的过程中也会深深的刻上实际控制人的鲜明特色,民企的实际控制人的变动往往会对企业产生翻天覆地的影响。

对于国企来说,高管往往只是国资委的代理人,高管的变更是换汤不换药,对实际的经营或者外部融资影响有限。对于实际控制人风险来说,事前往往难以预测,事发之后企业外部融资将迅速恶化,导致企业违约瞬间发生。

亚邦投资发布公告称公司董事长许小初因个人原因应相关部分要求协助调查导致部分银行抽压贷,雨润董事长祝义才被执行指定居所监视居住,华通路桥懂事长王国瑞被带走协助有关部门调查也均导致企业外部融资出现收缩,这些案例中,实际控制人风险均是企业最后违约的直接导火索。

(4)担保互保——风险连带,触一发而动全身。

民企担保互保现象盛行,风险连带加大。民企融资渠道整体弱于国有企业,而且民企多处于竞争较为激励的下游企业,轻资产非周期性行业居多,利用抵押融资的难度也相对较大,这一特点促使了很多民企采取互保的方式进行融资,从而使得民营企业的信用风险出现连带效应。

典型案例谷神生物。谷神生物主营业务是以大豆精加工为主,属于非周期性行业,经营状况整体相对稳定。但公司的对外担保企业中澳控股出现银行贷款逾期使得谷神生物的代偿风险有所加大,从而引发银行对公司抽压贷致使资金面突然收紧,从而最终陷入偿债困境。西王食品对齐星集团的担保也一度使得自身受到较大的牵连。

信用风险展望及其对债市影响?

后续信用风险仍高,警惕融资依赖性行业的风险继续发酵。18年民企信用风险相比较于17年居高不下,但18年可能多出的一块信用风险在于融资依赖性行业,诸如建筑、地产。这些行业本身对外部融资极度依赖,同时自身内部现金流状况依然还在恶化。

从一季报情况来看,18Q1建筑和地产企业经营性现金流分别同比下滑673亿元和499亿元,合计下滑幅度超过整体同比下滑幅度,剔除这两个行业之后,非金融上市公司经营性净现金流为同比正增长。

目前建筑和地产的信用事件尚不算多,但进入下半年低评级偿债高峰之后,风险可能会逐步暴露,当前信用风险的暴露可能只是刚刚开始,对信用债市场的冲击也没未到最大的时候。

信用风险频发的格局下,债市很难出现像样的上涨。一方面是进一步降低债券投资者的风险偏好,低等级收益率面临大幅调整的压力,当前评级利差依然处于历史低位水平,评级利差的调整一触即发。

另一方面,违约债券数量大增,投资者踩雷的概率也越来越高,从基金一季度的业绩表现来看,虽然整体业绩由于市场的上涨较17年明显改善,但依然有不幸中招的基金因为违约导致净值大幅下跌,加剧赎回压力。

在防范评级利差走扩的同时还需要提防流动性压力加大对利率债和高等级信用债造成的短期冲击,因此未来一段时间,债券市场投资者情绪可能会持续处于偏谨慎的氛围之中。根据历史经验,在这种氛围下,债市很难出现像样的上涨。

来源: 国泰君安固收团队微信号“债市覃谈”

扫码或搜索 "JPMMedia"

关注金评媒微信公众号