6家“港漂”银行排队回A

金评媒(http://www.jpm.cn)编者按:6家“港漂”银行正在A股排队。业内人士表示,部分银行先在港股上市再回归A股,是因为急于补充银行资本金,且两地估值存在差异。

时代财经APP记者 罗耿城

继重庆农村商业银行之后,又一家“港漂”银行在布局“A+H”股的路上取得了重要进展。日前,证监会官网显示,青岛银行招股说明书预先披露更新,拟在A股IPO发行不超过10亿股,占发行后总股本的比例不超过19.77%。

据时代财经统计,除了上述两家银行,尚有4家“港漂”银行在A股排队,分别为郑州银行、哈尔滨银行、徽商银行、浙商银行。业内人士表示,部分银行先在港股上市再回归A股,是因为急于补充银行资本金,且两地估值存在差异。

“补血”需求增大

青岛银行在A股排队时间已超过一年。2015年12月,该行于香港联交所上市,是山东省首家登陆国际资本市场的银行。在港上市仅一年后,青岛银行于2016年12月公布了回归A股的招股说明书申报稿。

尽管该行在2017年中因为“变更保荐代表人”一度令IPO“中止审查”,但很快在10月份恢复上市审核,继续推进A股发行上市相关工作。

时代财经注意到,在A股排队上市的山东地区银行有三家,分别为青岛银行、青岛农商行、威海市商业银行。从资产规模来看,青岛银行在上述三家银行中资产规模排位第一,也是山东省资产规模最大的城商行。截至2017年6月30日,青岛银行资产总额为2819亿元,青岛农商行为2214亿元,威海市商业银行为1906亿元。

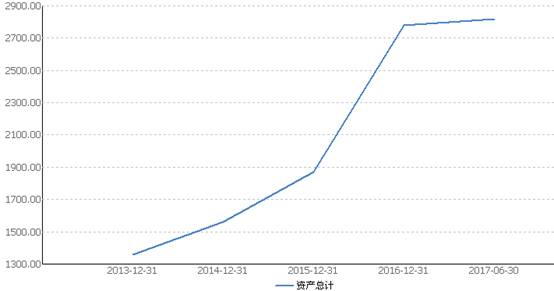

青岛银行近三年资产总计 时代财经制图

横向来看,青岛银行资产规模近年来逐步上升。2014年-2016年期间,该行资产总额分别为1561.66亿元、1827.35亿元、2779.88亿元。

在资产规模快速扩张的背景下,近年来该行“补血”需求日渐增大。预披露更新招股书显示,截至2017年6月末,该行资本充足率为13.67%,核心一级资本充足率为10.16%,较上一年底分别下降1.67个百分点、0.08个百分点。

对于A股发行募集资金的用途,青岛银行在公告中称,该次发行所募集的资金在扣除发行费用后将用于充实该行核心一级资本,提高资本充足率。

青岛银行方面也表示,目前虽然满足资本监管要求,但在资本补充方面需要有一定前瞻性。A股上市可以获得IPO 本身的资本补充,也可以更加灵活的使用境内的资本工具,为该行股权结构优化调整提供更多的手段选择。

“港漂”银行有6家在排队

2018年伊始,部分“港漂”银行取得回归A股的进展。1月5日,重庆农商行公布了A股预披露招股书,正式加入A股的IPO排队队伍。1月10日,哈尔滨银行的A股IPO也处于预先披露更新状态。

据时代财经统计,截至1月11日,在A股IPO排队的“港漂”银行共有6家,包括郑州银行、青岛银行、哈尔滨银行、徽商银行、浙商银行,重庆农商行。除此之外,在港股上市的重庆银行、天津银行和锦州银行等已纷纷报送了辅导备案报告。

资料来源:证监会网站 时代财经制图

“这与募集资金的需求也不无关系。很多公司选择先在香港上市,是因为在香港上市进度一般比较快,等待条件成熟后,再回归A股。”广东省中经经济研究院证券部主任徐伟对时代财经表示。

此外,两地估值的差异也是上述银行回归A股的重要原因。“在香港上市的内地银行估值普遍偏低,A股市场一般给出的估值更高一些。这些银行在国内有一定的名气,业务也集中在国内,但是无论在香港投资者看来,还是在很多海外投资者看来,对其了解程度就远不如国内了。”徐伟表示。

经济学家宋清辉此前在接受时代财经采访时也表示,部分国内银行先在港股上市再回归A股,是因为急于补充银行资本金,且目前有不少企业在A股排队等待。同时,监管方面也没有制定明确的放行银行IPO的政策和标准,对融资迫切的一些地方银行来讲,在香港市场先行IPO融资并不是一件很困难的事情。

(编辑:郑惠敏)

扫码或搜索 "JPMMedia"

关注金评媒微信公众号