国寿安保七成混基业绩落后 对股市反弹视而不见

金评媒(https://www.jpm.cn)编者按:截至今年二季度末,国寿安保的公募基金规模已达1006.76亿元,在目前6家保险系公募中稳居榜首,成功跻身中型基金管理公司行列。但如果细看其投研人员数量,则还是相对较少。

保险公司一直是以收益稳健而著称的机构投资者,相应的,保险系基金公司旗下的产品在投资者眼中自然也多是稳定投资的首选。然而统计数据却显示,在债券型基金这类固收产品中,今年以来,国寿安保基金管理有限公司却有超过半数的产品跑输了同类均值,即使是其总经理左季庆表示,未来公司会不断提高权益类产品比例之时,仍有七成混基年内业绩跑输同类均值。

如果是由于能力原因而导致业绩不佳,或许投资者还能够理解,但面对股票市场反弹视而不见,依然大比例配置债券资产那就是基金经理的失职了。根据中国经济网记者了解,在四只业绩回报跑输同类均值的混合型基金中,吴闻与董瑞倩两位基金经理重配债券资产,从而错失股票反弹的大好时机是造成相关基金业绩差劲的主要原因。

险资公募“老大哥” 投研实力差强人意

在保险系公募基金公司中,国寿安保一直因大股东的身份而备受市场关注。据悉,在2013年11月,国寿安保基金正式揭牌营业,该公司由国寿资管和澳大利亚安保资本分别持股85.03%和14.97%,而国寿资管则隶属于中国最大商业保险集团中国人寿。

截至今年二季度末,国寿安保的公募基金规模已达1006.76亿元,在目前6家保险系公募中稳居榜首,成功跻身中型基金管理公司行列。但如果细看其投研人员数量,则还是相对较少。

天天基金网数据显示,目前国寿安保共有基金数量55只,基金经理人数12人。分类型看,其股票基金有6只,基金经理3人;混合基金有22只,基金经理8人;债券基金有13只,基金经理6人。从上述各类型产品基金经理人数与同行的对比看,只有债券型基金的基金经理数量略高于同类均值水平,其余两类均低于同行。

即便如此,从截至9月8日收盘看,国寿安保旗下债基年内也有一半的业绩水平跑输同类均值。根据中国经济网记者统计,该公司旗下共有13只债券型基金(各份额分开计算),在9只有可比数据的产品中,跑输同类均值的债基达到了5只,占比超过一半。

国寿安保尊利增强回报债券C(002721)是当中业绩最差的,年内净值收益率仅为0.7%,大幅跑输2.21%的同类均值水平。该基金成立于2016年5月26日,从资产配置上看,其年内均配置了债券和股票资产,不过股票占比非常小。二季度显示,美菱电器、省广股份、江淮汽车、裕同科技、三安光电、顾家家居、银信科技、联化科技、国泰君安、洽洽食品是其前十大重仓股,仅占基金净值的4.55%。

从季度走势看,前十中有六只股票走势都为下跌,其中省广股份、银信科技、洽洽食品跌幅超10%。如果在七月份之后基金经理没有换股的话,上述个股在三季度里也有很大比例是下跌的。债券作为其重要资产配置,尽管收益表现一般,但好在并没有出现亏损。

虽然该基金成立仅一年多,但在多个时间段的业绩阶段涨幅中都仅仅是一般或不佳的状态,频频跑输同类均值。如此业绩很难让人想象是出自三位基金经理之手,资料显示,从2016年6月29日至今该基金由董瑞倩、李一鸣、李捷三人共同管理。

其中,董瑞倩曾任工银瑞信基金管理有限公司专户投资部基金经理,中银国际证券有限责任公司定息收益部副总经理、执行总经理;现任国寿安保基金管理有限公司投资管理部总经理,及19只基金的基金经理。

李一鸣,曾任中银国际定息收益部研究员、中信证券固定收益部研究员,2013年11月加入国寿安保基金,历任基金经理助理、基金经理,目前管理着9只基金。李捷此前在中国国际金融有限公司担任分析员,财富里昂证券有限责任公司担任投资分析师,2013年12月加入国寿安保基金管理有限公司,历任研究员、基金经理助理。2016年4月起任基金经理职务,目前管理着4只基金。上述三人参与负责的基金当中,也均有超过一半数量的产品业绩跑输同类均值。

股票型基金方面,国寿安保也有三只指数型产品跑输同类均值,分别为国寿安保中证养老(168001)、国寿安保中证500ETF联接(001241)、国寿安保中证500ETF(510560)。与债基一样,尽管截止至9月8日以来的年内业绩为正,但均跑输11.14%的同类均值。并且从成立以来看,这三只股票指数基金的累计净值增长率也均为负数,分别是-17.49%、-38.28%、-35.96%,不过这很大程度上是受到相关指数的影响,并不代表基金经理的投研水平。

总经理发力权益产品 混基业绩却“打脸”

在今年6月份时,国寿安保基金管理有限公司总经理左季庆曾表示,公司未来会不断提高权益类产品的比例,包括行业主题基金、沪港深基金及绝对收益型基金等,并择机推出量化产品、基金中基金(FOF)产品、合格境内机构投资者(QDII)产品等。

其还表示,国寿安保基金成立伊始便树立了以绝对收益为目标的投资理念,淡化投资业绩相对排名,以持有人利益优先为原则。可惜相比其他两类产品,国寿安保的混合型基金在年内的收益更有七成跑输了同类均值,从绝对回报上已经大幅跑输同行。

数据显示,在国寿安保的19只混合型基金中,有7只今年以来有可比数据,但5只都跑输了同类均值。

可以看出,该公司混基最后一名国寿安保强国智造(003131)截至9月8日收盘,年内净值增长率仅有3.36%,低于7.71%的同类均值水平一半以上,仅排在2075只同类产品的第1520名。该基金虽然成立于2016年9月27日,虽然躲过此前的市场大跌,但在沪指上涨达10%的情况下,累计收益率仅为2.76%。

基金简介显示,该基金的股票主要投资于“强国智造”相关的上市公司。具体将围绕但不限于:制造创新能力的提升(关键核心技术、创新设计能力等);信息化、智能化与工业化的深度融合(智能制造和装备等);工业基础能力的强化(核心基础零部件、材料和工艺等);质量品牌的建设(产品品质提升、品牌渠道建设等);绿色制造的推进(节能减排等);制造业重点领域的突破发展(新一代信息技术、高端装备、新材料、生物医药等);产业结构调整的深化(技术改造和升级等);向服务型制造和生产性服务业发展(与制造业对接的电子商务服务、科技服务、物流、融资租赁、检验检测等)等投资逻辑寻找符合未来战略方向的产业中所蕴含的投资机会。

二季报显示,该基金的前十大重仓股为美菱电器、中联重科、上海家化、三一重工、徐工机械、广日股份、天地科技、海格通信、陕鼓动力、华域汽车。虽然大部分都是机械行业知名公司,但却与今年以来人工智能、自动化、AI/VR等走出飙升行情的热点板块相差甚远。

其中美菱电器、中联重科、广日股份、天地科技、海格通信、陕鼓动力等股票在二季度里还出现下跌,其余大部分上涨股票的涨幅也十分有限。从该基金成立以来的三个季度的前十大重仓股看,持股固化特征比较明显,这也是其业绩落后的重要原因。

从成立以来,该基金就由张琦和李捷共同管理。资料显示,张琦在2005年1月至2015年5月,任职中银基金管理有限公司研究员、基金经理助理、基金经理等职;2015年6月加入国寿安保基金管理有限公司。

李捷从2005年7月起先后在德勤华永会计师事务所担任高级审计师,中国国际金融有限公司担任分析员,财富里昂证券有限责任公司担任投资分析师。2013年12月加入国寿安保基金管理有限公司,历任研究员、基金经理助理,2016年4月起任基金经理职务。

张琦的从业经历长达6年之久,目前管理着6只基金,在4只有业绩对比的基金中2只跑输同类均值,表现并不亮眼。

而国寿安保强国智造在不佳的业绩中,也不断遭到投资者撤离的尴尬。数据显示,该基金成立之初的规模为4.97亿元,此后便逐季减少,到今年6月30日已经缩水到2.89亿元。

在国寿安保旗下的混合型基金业绩排名中,国寿安保稳健回报混合C/A以3.56%、3.57%的业绩排名倒数第二、三名。天天基金网显示,该基金成立于2016年1月4日,但在一年多来的不同时段里,阶段涨幅排名均为一般。

在今年前两个季度的十大重仓股中,该基金虽然都有七只股票实现上涨,但可惜的是,股票持仓占比太小。二季报显示,其股票持仓占比仅为基金总资产的9.99%,而债券持仓占比却高达90.65%,一季度其债券持仓占比更高,达到了96.73%。在今年上半年股票市场迎来触底反弹的当下,却大比例配置债券资产,这在混合型基金中也着实少见,这也就不难理解为什么该基金的业绩欠佳了。

从成立伊始,吴闻和董瑞倩就负责管理该基金,这里的董瑞倩正是负责国寿安保尊利增强回报债券C的基金经理之一。而吴闻是“一拖十二”选手,其中债券及定开债产品达十只。

吴闻曾任中信证券股份有限公司债务资本市场部高级经理,固定收益部副总裁,2014年9月加入国寿安保基金管理有限公司,历任基金经理助理、基金经理。

而另外两只跑输同类均值的混基国寿安保稳恒混合C/A的基金经理同样是吴闻和董瑞倩,资产配置同样是以债券为绝对比重,从而错失股票反弹的大好时机。

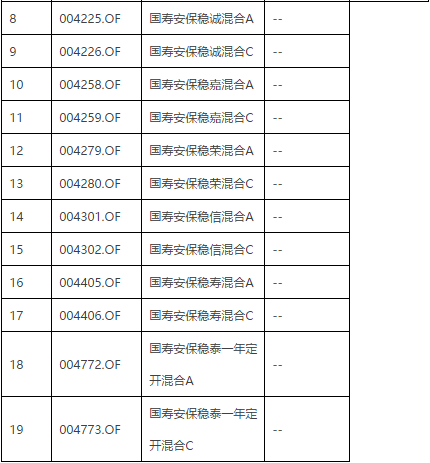

国寿安保旗下混合型基金年内净值增长率一览

来源:同花顺 (净值截止至9月8日)

(编辑:杨少康)

来源: 中国经济网 作者:康博

扫码或搜索 "JPMMedia"

关注金评媒微信公众号