发薪日贷款存4大争议,欧美都出台了政策,中国也不远了

超短期现金贷属于舶来品,类似于欧美的发薪日贷款(PaydayLoad),是根据麻袋理财研究院分类定义。在国内,由于金融市场不成熟,市场需求旺盛,再加上监管政策宽松,以及互联网和大数据技术的不断运用,上市公司、风险投资、消费金融公司、商业银行等各路资本纷纷杀入,都想分一杯羹,行业进入一个爆发式增长。

但是,自上世纪80年代诞生以来,席卷欧美,得到迅猛的发展的发薪日贷款,由于自身商业模式的漏洞,争议不断。随着监管政策频繁出台,目前发展开始进入平稳期,甚至衰退期。那么,国内的超短期贷款是否会走欧美的老路——未老先衰?

一、超短期现金贷(发薪日贷款)发展情况

(1) 欧美发展情况

发薪日贷款自上世纪80年代诞生以来,迅猛发展,席卷欧美。但是随着各类监管政策的出台,目前开始进入发展平稳期或者衰退期

发薪日贷款发源于美国,自20世纪80年代末诞生以来,迅速发展,到了2004年,全美PaydayLoan已铺设了22000个线下贷款营业网点,一年营业额超400亿美元。 但是,随着各种监管政策的出台,发薪日贷款发展缓慢。据雅虎财经数据显示,2015年美国payday loan的放贷金额达460亿美金,十多年仅仅增长15%左右,可谓龟速。与此同时,美国消费保护局却又在酝酿新的监管政策对发薪日贷款进一步监管。

不仅在美国,欧洲国家发薪日贷款发展情况与美国也很相似。据英国政府统计,2008年至2012年之间,全英PaydayLoan行业每年均保持35%~50%超高速增长态势。但是随着各种监管政策出台,发薪日贷款发展也受到严重的限制。特别是2015年英国颁布的法规规定:“所有贷款的利息和费用每天不得超过0.8%。” 据英国金融服务管理局(FCA)称,英国发薪日贷款数2015年上半年由2013年同期的630万下降至180万,不到2013年同期的三分之一。

综合分析欧美市场,我们发现PaydayLoan通过对其固定收入、工作的评估,以及利用 ZestFinance 等大数据征信服务,筛选出目标客户群,降低违约情况,并通过小额、短期、高利率 ,能够很好地覆盖一定的坏账率,实现快速的市场发展。但是,面对高额利息的争议,各国政府陆续出台各类监管政策,特别是对利息和服务费等进行严格规定,发薪日贷款平台的商业模式受到了极大的挑战,发展速度也随之变慢,甚至开始衰退。

(2)国内超短期贷款发展情况

国内的超短期现金贷,属于舶来品,类似于国外的发薪日贷款,大致发起于2014年11月,当时信而富与腾讯联合推出的小额信贷产品“现金贷”,开启了中国超短期现金贷发展历程。 近两年,特别是2016年,超短期现金贷(发薪日贷款)在国内迎来了爆发式增长,各类机构纷纷参与,发展势头与当年的P2P网贷发展势头相比,有过之无不及。

据麻袋理财研究院统计,多个超短期现金贷平台业务规模均呈现翻番增长的态势,不到两年时间,单月放款量达到亿级、甚至十亿级。

二、为什么超短期贷款发展快?

超短期现金贷之所以快速发展,与产品本身的一些特性是分不开的,主要原因有:

1、申请门槛较低,适合年轻人。超短期贷款对于申请人的资质要求较低,一般只要身份证和手机。对于申请人,只需要有提交身份证照片、工作单位及以及居住地址、手机运营商数据等几项基本资料,无需抵押。超短期贷款满足了了借款人低门槛无需抵押的需求。

2、操作简单,放款速度快。与传统银行繁琐的贷款手续相比,超短期贷款平台主要通过手机端操作,客户按照平台要求提供简单的资料即可获取额度,很快即可放贷。超短期贷款均具有操作简单、快速到账的特征。

3、绝对利息低,容易被借款人忽视。虽然借款年化费率较高,但是借款期限较短,使得借款绝对利息较低,对于借款人来说,大部分时候不是很敏感,容易被忽视。

三、超短期现金贷有哪些争议点?

任何事物都有两面性,有利就有弊,超短期贷款也不例外,具体弊端如下:

1、门槛低,容易将贷款放给不合适的申请人,使其陷入财务困境。 对于借款人来说,借款门槛低是一把双刃剑,利弊都有。因为借款门槛较低,方便客户通过审核同时,也有可能导致放款给不适合的人群。此外,现金贷平台对借款人信息掌握不全,各家平台之间没有共享机制,无法防止多头借贷。对于很多收入较低且不稳定的借款人来说,一旦出现逾期无力偿还,就有可能不断地从其他平台借款还上之前的贷款,陷入债务恶性循环。

2、借款费率高,逾期罚息更高,市场争议较大。从美国整体上来看,发薪日贷款不良贷款率大致是在10%-20%。为了吸引新客户、维持运营和冲抵坏账,一般发薪贷贷款机构向借款人收取较高的利息。2004年7月,安永对北美洲发薪日贷款平台进行抽样调查结果显示,发薪日贷款平台的最大成本是运行成本,一般运营成本占到总成本的71%-75%。其次是坏账成本,约占总成本的五分之一,而借款利息只占总成本很小的一部分。

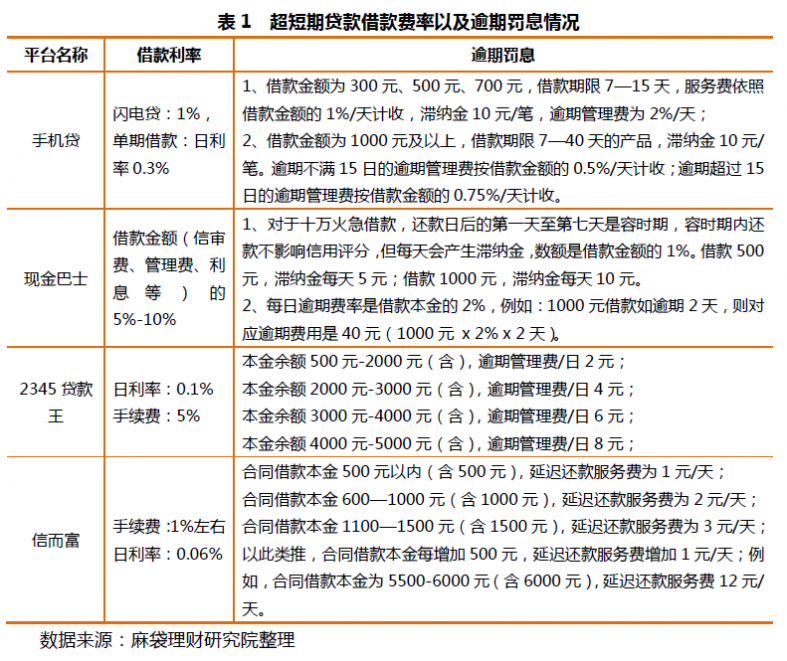

在国内,为了规避监管,超短期现金贷公司基本上会通过信息审核费、管理费或者服务费等各种名义的费用收取来冲抵运营成本和坏账,借款年化利率高达100%~300%。除此以外,据麻袋理财研究院统计,超短期现金贷公司逾期罚息年化利率更高,大多数平台罚息年化超过了300%。实际上,很多年轻人财务规划不是很好,准时还款意识薄弱,在借款时对逾期罚息关注较少,很容易出现逾期而被要求支付高额罚息。逾期罚息也成为超短期现金贷平台收入的一个重要收入来源。正因为较高的借款费率以及高额的逾期罚息,使得超短期现金贷在社会上具有不少争议,甚至有时候被认为具有高利贷性质。

3、不良贷款外包,容易出现暴力催收。事实上,超短期现金贷主要是线上操作,客户涉及到全国,贷后催收主要是电话催收,自己公司员工上门催收可能性较少。很多时候,现金贷公司对于电话催收不成功的债权打包低价转让给第三方处理,而这些公司良莠不齐,为了尽可能多的挣钱,很有可能出现暴力或者违法催收。

4、可能要求读取用户通讯录,但对借款人隐私保护不够。目前,众多超短期现金贷贷款平台在借款前要求读取借款人的手机通讯录,否则无法获取贷款。风控人员在风控设计的时候,读取用户通讯录目的是为了反欺诈,但是部分平台在贷款未如期归还时,未经借款人同意,擅自打电话给借款人亲朋好友催收,涉嫌侵犯别人隐私。此外,部分平台只顾挣钱,对内部员工管理不到位,导致借款人信息保护不到位,出现员工私自买卖借款人信息获利。

四、国内外发薪日贷款政策法规情况

在欧美,发薪日贷款在社会上争议非常大。谷歌公司就表示:“自2016年7月13日开始,将不再支持贷款期限在60天内的贷款广告,也不支持利率达到或是超过36%的广告。”

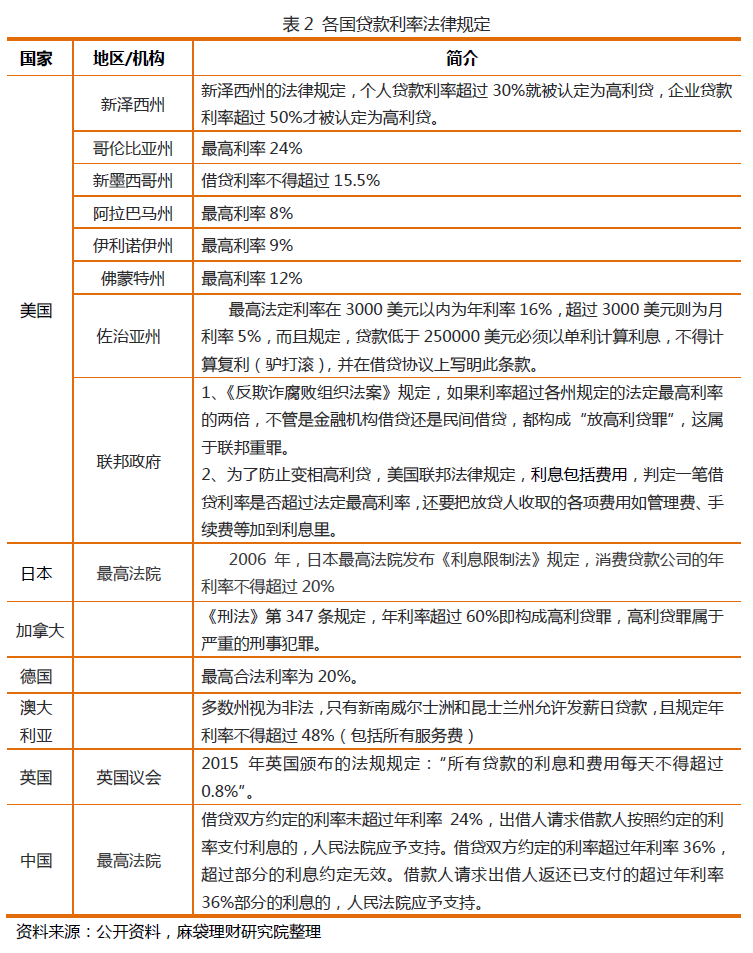

事实上,美国早就有相关法律法规出台,限制高利贷行为。如美国联邦政府颁布的《反欺诈腐败组织法案》,该法案规定,如果利率超过各州规定的法定最高利率的两倍,不管是金融机构借贷还是民间借贷,都构成“放高利贷罪”,这属于联邦重罪。为了防止变相高利贷,美国联邦法律还规定,利息包括费用,判定一笔借贷利率是否超过法定最高利率,还要把放贷人收取的各项费用,如管理费、手续费等加到利息里。目前,美国监管部门消费者金融保护局(Consumer Financial Protection Bureau, 简称CFPB)还在酝酿更加严格的监管政策来规范发薪日贷款市场,新规征求意见稿已经于2016年6月2日发布。(详见下:表2)

在加拿大,刑法第347条规定,年利率超过60%即构成高利贷罪,高利贷罪属于严重的刑事犯罪。德国的最高合法利率为20%。法国等多数欧洲国家都有反高利贷法。澳大利亚的两个州也有反高利贷法。各国对高利贷的管理与美国的基本相同,只是法律规定的合法利率的上限不同而已。

2006年初,日本最高法院出台新规,规定超过《利息限制法》上限的利息均为无效,且贷款额不得超过借贷者年收入的1/3,消费贷款公司的年利率以后不得超过20%。

2015年,英国颁布新的法规规定:“所有贷款的利息和费用每天不得超过0.8%”。

2015年8月6日上午,中国最高法在北京举行新闻发布会,发布《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》。这则司法解释明确:“借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。借款人请求出借人返还已支付的超过年利率36%部分的利息的,人民法院应予支持。”但是,该司法并没有明确解释是否将服务费等中间费用归为借款利息,这也是目前国内超短期现金贷平台兴起,部分平台因为手续费收取导致利率偏高的一种重要原因。

五、结论与建议

发薪日贷款在北美、欧洲、日本等地经历了三十多年的发展,监管部门和借款客户对发薪日贷款产品有一定的了解。虽然关于发薪日贷款的争论不休,但是它的市场需求证实了它的存在价值。

对于国内超短期现金贷,麻袋理财研究院认为它也有其存在的市场需求,方便、快速、门槛低,不仅满足了一些细分人群的借款需求,优化了信贷资源配置,而且有利于促成地下高利贷变成透明化的民间借贷,便于监管。但是,以较高的服务费、管理费等综合费用覆盖运营成本、坏账的商业模式可能在中国行不通。

因为从目前的市场环境看,超短期现金贷综合利率普遍偏高,社会争议较大,导致政策风险较大。对于超短期现金贷公司来说应该早做准备,很有可能类似校园贷一样,国家出台较为严格的法规对其进行规范。也很有可能未来会向国外学习,将服务费、管理费等纳入借款利息,如果等国家出台相应的监管法规再来调整业务,对很多现金贷公司来说将是致命打击。

事实上,国内超短期现金贷与国外的发薪日贷款还是有不同的地方,这些不同某种程度上给了国内超短期现金贷平台降息空间。欧美发达国家发薪日贷款公司以线下营业网点服务开展业务为主,需要大量的人力成本和物力,综合运营成本较高,所以贷款利率很难下降。但是,国内的超短期现金贷公司成立即以线上获取借款人为主,更多的时候也是靠大数据风控,平台发展到一定程度后主要的成本可能是坏账。

如果现金贷公司能够积极积累数据,提高风控水平和运营能力,那么降低费率也是很有可能的。另外,目前很多超短期现金贷平台通过网贷融资,其成本依然较高,建议拓宽资金来源,对于降低借款费用也是有极大帮助。类似于微粒贷、借呗等,不仅通过多年的大数据积累使得借款坏账率较低,而且通过银行拆借、发行ABS等途径获取便宜的资金。因此,其收取的借款费率也是行业较低水平。

期待超短期现金贷能早作准备,尽快提高风控水平和运营效率,拥有降低费率的能力,并且做好后续催收工作,做好用户隐私保护等,尽早解决行业痛点,促使行业将进入一个良性循环。

扫码或搜索 "JPMMedia"

关注金评媒微信公众号