长沙银行IPO在即252户股东未登记

自北京银行(10.020, -0.07, -0.69%)、南京银行(11.380, -0.11, -0.96%)和宁波银行(17.610, -0.14, -0.79%)成功上市后,A股已经许久未见城商行的影子。然而近十年后的2016年、2017年,却迎来一波城商行A股上市大潮。三湘之地的长沙银行,自然不会无视这一难得机会窗,于2016年末报送了首次公开发行股票招股说明书。据悉,此次该行拟发行股票数量不超过10亿股。

据《投资时报》记者了解,早在2009年长沙银行就已在谋划上市,并与中信证券(16.370, -0.11, -0.67%)签订了上市辅导协议,但是后续并未有实质性进展。在经过七年等待后,长沙银行终于得偿所愿报送招股书。不过且不要高兴太早,诸多因素使得其上市之路仍存障碍。

不良贷款率上升

据招股说明书显示,长沙银行成立于1997年8月18日,是湖南省首家区域性股份制商业银行,目前业已成为湖南省最大的地方法人金融机构。截至2016 年9月30日,长沙银行总资产为3673.49亿元,实现利润总额34.97亿元,资本充足率为12.76%,成本收入比为27.12%,资产利润率为 1.08%,资本利润率为18.76%,流动性比率为46.12%。各项指标均达到银行业监管要求。

尽管如此,细看其内部财务状况,仍有不少值得关注的地方。

《投资时报》记者发现,2013年至2015年及2016年9月各期末,长沙银行资产利润率分别为1.24%、1.17%、1.10%、1.08%,虽 然略高于业内1%的监管要求,但总体上仍然呈现出下降趋势。与之类似的还有其资本利润率,2013年至2015年及2016年9月各期末,长沙银行资本利 润率分别为26.00%、21.14%、17.82%、18.76%;虽然2016年略有回升,但从总体看来其下降趋势依然明显。

此外,长沙银行不良贷款率也有所上升。《投资时报》记者查阅长沙银行招股说明书发现,2013年至2015年及2016年9月各期末,该行不良贷款率分别为 0.93%、1.28%、1.22%、1.28%,尽管并非直线上升趋势,但可以看出自2014年起,该行不良贷款率就一直保持在1%以上高水。

正是由于不良贷款率的上升,从而导致长沙银行贷款拨备率及拨备覆盖率的上升,为的是保证银行的抗风险能力。

2013年至2015年及2016年9月各期末,长沙银行贷款拨备率分别为2.68%、2.70%、2.85%、3.05%,而拨备覆盖率分别为 286.88%、210.94%、234.00%、238.48%,总体上都呈现出上升趋势。业内人士表示,该趋势反映出长沙银行计提的贷款减值损失准备 增加,银行抗风险能力得到一定加强;但是从另一方面来看,这同时也导致长沙银行资产质量的下降,该行经营情况也因此受到一定程度的不利影响,从而导致利润 率下滑。

同样受到影响的还有长沙银行的流动性,2013年至2015年及2016年9月各期末,长沙银行的流动性比例分别为38.70%、45.22%、45.12%、46.12%,总体上同样也呈现出上升,反映长沙银行在偿债能力上有一定改善。

此外,受不良贷款率上升影响,长沙银行2016年1~9月净利润较2015年全年净利润略有减少,但总体看来,其净利润仍呈现出一定的上升趋势。 2013年至2015年及2016年9月各期末,其净利润分别为21.61亿元、23.99亿元、27.04亿元、25.70亿元。

提高资本充足率

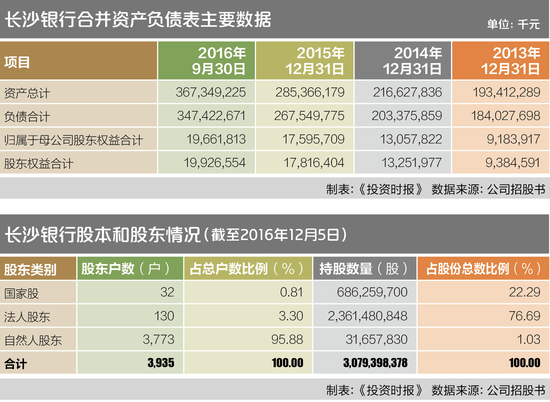

值得注意的是,长沙银行资产和负债在近年均同步有所增加,且均在2015年至2016年9月期间增长额度最高。2013年至2015年及2016年9月 各期末,长沙银行资产总额分别为1934.12亿元、2166.28亿元、2853.66亿元、3673.49亿元,负债总额分别为1840.28亿元、 2033.76亿元、2675.50亿元、3474.23亿元。资产总额增加的同时也促进了长沙银行的贷款业务,相应的贷款减值准备也有所增加,这在一定程度上也加大了发生不良贷款的几率。

招股说明书称,长沙银行本次IPO拟发行股数不超过10亿股,其公开发行新股所募集资金扣除发行费用后,将全部用于充实核心资本,提高其资本充足率。

事实上,长沙银行资本充足率并不高,2013年至2015年以及2016年9月各期末,其资本充足率分别为12.13%、12.37%、12.16%、 12.76%,仅略高于《商业银行资本管理办法(试行)》所要求的10.5%的水平。从一级资本充足率来看,报告期内该行一级资本充足率分别仅为 9.77%、10.62%、10.62%、9.12%。不仅同样水平不高,还呈现出下降的趋势。

业内人士分析认为,归根结底还是在于长 沙银行不良贷款率的上升导致贷款减值准备计提增加,相应的资本充足率就会下降。通过本次IPO融资,长沙银行的净资产将增加,相应的净资产收益率也将产生 变化;长沙银行通过增强资本实力的方式提高资本充足率,将有效提高其抵御风险的能力,并有效降低其信用风险,促进其快速发展、提升市场综合竞争能力。

股权分散

一个很有意味的现象,长沙银行始终有着较为分散的股权结构。

《投资时报》记者了解到,截至长沙银行招股说明 书签署之日,长沙银行共有八家主要股东。长沙银行第一大股东为长沙市财政局,占总股本的21.39%;新华联(7.720, 0.01, 0.13%)建设占总股本的9.40%;湖南通信服务集团 及其全资子公司占总股本的16.28%;友阿股份(15.190, -0.08, -0.52%)占总股本的7.42%;兴业投资占总股本的7.14%;三力信息系湖南通服的全资子公司,占总股本的 5.72%;长房集团占总股本的5.52%;通程实业及其控股子公司占总股本的9.00%。

事实上,截至2016年12月5日,长沙银行股本总额为307940万股,而股东户数高达3935户。其中包含国家股32户,法人股东130户,自然人股东3773户。

如此众多的股东数量也给长沙银行的上市之路带来不少麻烦。就在其谋求上市之际的2016年,该行还发布两则公告,催促股东办理股权登记托管。

长沙银行官网信息显示,为规范股权管理,其于2015年8月15日启动股权登记托管工作。随后,2016年2月29日,长沙银行发布《关于催促股东尽快 办理股权登记托管的公告》称,目前已有3589户股东办理了股权登记托管,已登记托管的股份合计占该行总股本的99.38%。但仍有375户股东未办理股 权登记。

一次催促公告似乎未完全解决问题。2016年9月7日,长沙银行再次催促股东尽快办理股权登记托管。公告催促称,“尚未办理股权登记托管的252户股东,尽快办理股权登记托管手续”。

来源: 投资时报

扫码或搜索 "JPMMedia"

关注金评媒微信公众号